Когда оказываешь услуги или продаешь товары, нужно оформить предпринимательскую деятельность. Без оформления могут оштрафовать на сумму до 200 000 рублей по Статье 14.1 КоАП РФ.

Регистрировать юридическое лицо сложно: нужен устав предприятия, капитал, много документов для ФНС. Проще стать самозанятым или индивидуальным предпринимателем. Разбираемся, что лучше: зарегистрировать ИП или оформить самозанятость.

Содержание статьи

1. Что такое самозанятость

2. Кто может стать самозанятым

3. Плюсы и минусы самозанятости

4. Плюсы и минусы ИП

5. Разница между ИП и самозанятым

6. Может ли самозанятый быть ИП

7. Самозанятый и ИП: платежи и отчетность

8. Расходы у ИП и самозанятых

9. Как перейти на налог на профессиональный доход с других режимов

Что такое самозанятость

Самозанятость — упрощенное название НПД: налога на профессиональный доход. Это новый налоговый режим, действующий с начала 2019 года. Раньше работал в четырех регионах России, с июля 2020 года регионы сами решают, вводить его или нет. Сейчас НПД можно оформить почти на всей территории России.

НПД — упрощенный режим для тех, кто зарабатывает сам, а не получает зарплату от работодателя. Для тех, кто продает товары, оказывает услуги и не хочет возиться с отчетностью. Самозанятые платят всего 4-6% налога без обязательных страховых взносов и бумажной волокиты, присущей деятельности индивидуальных предпринимателей.

Самозанятость можно совмещать с основной работой: например, работаете в охране посменно и продаете резные деревянные тарелки как самозанятый. Платить налоги надо только от доходов, полученных именно с продажи тарелок. А на работе будете по-прежнему отдавать НДФЛ.

Кто может стать самозанятым

Почти все, кто продает товары собственного производства или оказывает услуги. Даже если рубите дрова соседям за деньги, можно оформить самозанятость и платить налоги с доходов. Вообще под самозанятость попадает множество видов деятельности. НПД могут оформить фрилансеры-маркетологи, няни, «трезвые водители», фотографы, таксисты, дизайнеры. Выращиваете в огороде картофель, продаете его на рынке — это тоже попадает под критерии самозанятости.

Есть ограничения. Самозанятые не могут:

- нанимать работников и платить им зарплату;

- зарабатывать больше 2,4 млн рублей в год.

У индивидуальных предпринимателей ограничений почти нет. Они могут нанимать работников и зарабатывать намного больше — до 200 млн рублей в год, если выбрана УСН: упрощенная система налогообложения.

Если сумма дохода превышает 2,4 млн рублей, придется оформлять ИП. Лимита по месяцам нет, налоговую будет интересовать именно общий годовой доход. То есть можно заработать в первый месяц 30 000 рублей, во второй — ничего, в третий — миллион рублей. Главное — не превышать общий лимит.

Предусмотрены исключения. Самозанятыми не могут стать те, кто:

- не производит, а перепродает товары, в том числе подакцизные;

- оказывает агентские, комиссионные, поручительские услуги — адвокаты, консультанты;

- доставляет товары;

- добывает полезные ископаемые;

- занимается нотариальной, арбитражной деятельностью.

Им придется оформлять индивидуальное предпринимательство или открывать юридическое лицо. Что выгоднее, зависит от сферы деятельности и особенностей бизнеса.

Плюсы и минусы самозанятости

Плюсы:

- Налоговая ставка ниже, чем у индивидуальных предпринимателей. Хотя и у них есть способы снизить налоги на УСН.

- Отчетность упрощена. Не нужно заполнять отчеты, считать, сколько надо перечислить налоговой. ФНС предусмотрела автоматизированную систему отчетности и начисления налогов.

- Не нужна онлайн-касса. ИП и юрлица обязаны перейти на онлайн-кассы, если продают товары обычным покупателям, а не компаниям и предпринимателям. Самозанятым не нужны ККТ.

- Нет обязательных взносов. ИП отчисляют в ПФР 32 448 рублей и в ФФОМС 8 426 рублей в год, если зарабатывают до 300 000 рублей в месяц. Если больше, сумма увеличивается.

- Официальный доход. Самозанятые могут оформить справку о доходе и предоставить ее, например, в банк для оформления кредита, ипотеки.

- Совершать продажи проще, чем индивидуальным предпринимателям. Им нужен расчетный счет, а самозанятые принимают платежи любым удобным способом: на карту, наличными, электронными деньгами.

- Регистрация легче. Чтобы стать самозанятым, не нужно лично посещать ФНС.

Минусы:

- Доход ограничен. Если зарабатывать в среднем больше 200 000 рублей в месяц, оставаться самозанятым не получится.

- Нельзя нанимать работников. Можно только передавать кому-то часть работ на аутсорс по договору ГПХ или другому подобному договору.

- Трудовой стаж не начисляется. Соответственно, он не засчитывается в будущую пенсию. И если не делать добровольные взносы в ПФР, в будущем можно рассчитывать только на социальную пенсию.

- Работодатель не может быть клиентом. Если раньше работали в компании по трудовому договору, она не сможет обращаться к вам как к самозанятому в течение 2 лет с момента регистрации.

- Социальных гарантий нет. Никто не оплатит больничный и отпуск. Заболел — просто не получаешь доход. Это один из главных минусов работы на себя.

- Налоги с доходов. Индивидуальные предприниматели могут платить налоги только с чистой прибыли. Самозанятые платят со всех доходов без учета себестоимости товаров и услуг.

Плюсы и минусы ИП

Плюсы:

- Можно нанимать работников. Придется платить за них страховые взносы — в общей сложности 30% с зарплаты. Но без наемных работников практически невозможно масштабирование бизнеса.

- Лимиты на доход больше. У ИП на УСН это 200 млн рублей, на ПСН — 60 млн рублей.

- Есть трудовой стаж. Индивидуальный предприниматель платит страховые взносы за себя, поэтому ему начисляют трудовой стаж, который учтут при формировании пенсии.

- Выше доверие банков. Банки привыкли работать с индивидуальными предпринимателями, самозанятые для них пока нечто новое. Поэтому даже при одинаковом доходе у ИП больше вероятности получить кредит или ипотеку, чем у плательщика НПД.

- Налоги с чистой прибыли. Идеально для бизнеса с высокой себестоимостью товаров. Можно платить налоги только с чистой прибыли на УСН «Доходы минус расходы».

Минусы:

- Регистрация чуть сложнее. Придется выбрать ОКВЭД (код деятельности), открыть расчетный счет, подать заявление в ФНС. Все это можно сделать онлайн. Но регистрация ИП занимает больше времени, чем переход на НПД.

- Виды деятельности ограничены. По закону можно заниматься только тем, что указано в ОКВЭД. Самозанятые при регистрации выбирают категории и теоретически могут оказывать любые услуги, подходящие под них.

- Налоги выше. Самозанятые платят 4–6% в зависимости от того, кому оказали услугу или продали товар. Налоги у ИП зависят от системы налогообложения и составляют 6–30%.

- Отчетность сложнее. Если работников нет, нужно сдавать декларации. Если есть, дополнительно 4-ФСС, сведения о среднесписочной численности, СЗВ-СТАЖ, СЗВ-М, декларации 2-НДФЛ и 6-НДФЛ за них.

- Нужна онлайн-касса. Есть исключения, но в большинстве случаев ИП обязаны перейти на онлайн-кассы, если продают товары или оказывают услуги физическим лицам.

- Обязательные взносы. Неважно, получал ли предприниматель прибыль: он обязан заплатить как минимум 40 000 рублей в год за сам факт деятельности.

Разница между ИП и самозанятым: таблица отличий

Чтобы было проще сравнить, подготовили таблицу. Внесли в нее самые важные отличия между индивидуальным предпринимателем и самозанятым.

|

|

ИП |

Самозанятые |

|

Налоги |

6–30% |

4-6% |

|

Работники |

до 100-130 человек |

нельзя нанимать |

|

Доход |

до 60 млн рублей в год и выше |

до 2,4 млн рублей в год |

|

Взносы |

обязательны, минимум 40 874 рубля в год |

не обязательны, можно копить на пенсию |

|

Касса |

обязательна при продажах физлицам |

не нужна |

|

Налоговый учет |

нужно сдавать декларации |

отчетности нет |

Если коротко, то самозанятым быть проще всего, но НПД подходит только микробизнесу. Индивидуальным предпринимателям чуть тяжелее, но у них больше возможностей. Для старта карьеры чаще выбирают самозанятость. О своем опыте нам рассказала Ксения Бондаренко, самозанятый копирайтер:

«Выбрала самозанятость, потому что доход тогда был небольшой и необходимость платить обязательные взносы (а их около 40 000 рублей в год) сильно напрягала. Я тогда не была уверена, что смогу нормально зарабатывать, боялась проблем с налоговой и с разными отчетами. Не хотела никуда ездить и ни в каких очередях стоять. А самозанятой можно стать через приложение на телефоне, кликнув на несколько кнопок, закрыть самозанятость так же просто при необходимости. Нет обязательных взносов, только процент от дохода. Нет сложной отчетности. Для старта любой карьеры самозанятость хорошо подходит»

Может ли самозанятый быть ИП

Да, может. Самозанятость не запрещает быть трудоустроенным или вести деятельность как индивидуальный предприниматель. Точно так же ИП может работать в какой-то компании.

Есть нюанс: индивидуальный предприниматель не может совмещать НПД с другими системами налогообложения. Если он переходит на самозанятость, в течение месяца нужно отказаться от УСН, ЕНВД, ПСН или ЕСХН.

Самозанятый и ИП: платежи и отчетность

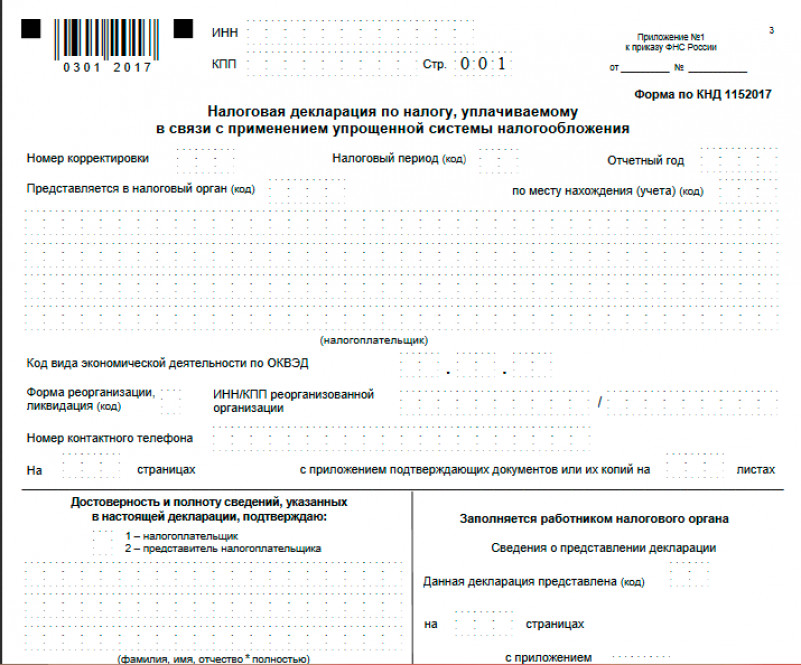

Индивидуальные предприниматели сдают отчетность в разные инстанции: ФНС, ПФР, ФСС. Конкретные документы, которые нужно сдавать, зависят от выбранной системы налогообложения и работников. Проще всего ИП на УСН без наемных работников: они сдают декларацию раз в год до 30 апреля за прошлый календарный период. В декларации индивидуальный предприниматель указывает данные для отчета и считает налог.

Принимают платежи предприниматели или через онлайн-кассу, или на расчетный счет. И то, и другое требует дополнительных вложений: за открытие и ведение счета придется платить банку, за предоставление онлайн-кассы — компании-производителю.

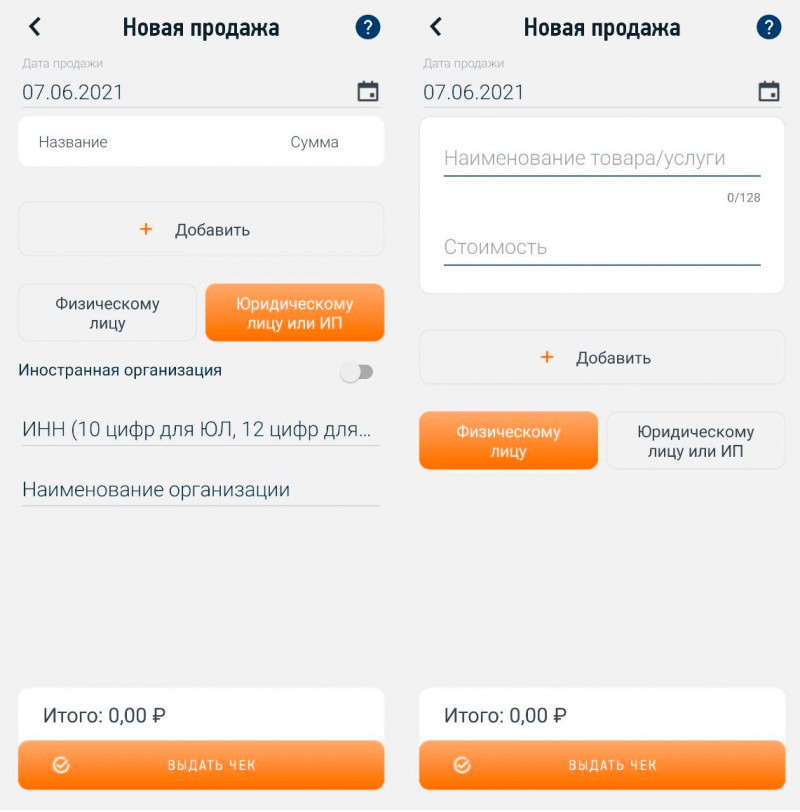

Самозанятые не сдают никакой отчетности. Просто в течение 24 часов после каждой продажи формируют чек в мобильном приложении «Мой налог» и отправляют его покупателю: ссылкой, в смс-сообщении или мессенджере. В каждом чеке нужно указать сумму и название товара или услуги. А если покупатель — ИП или юрлицо, дополнительно его данные: ИНН и ФИО предпринимателя или название компании.

ФНС сама считает налог: берет 4% от продаж физическим лицам и 6% — от продаж индивидуальным предпринимателям и юридическим лицам. Каждый месяц до 12 числа налоговая выставляет счет прямо в приложении. Оплатить налог можно с привязанной карты онлайн, сделать это надо до 25 числа. Подробнее о чеках рассказывает Дарья Сопина, самозанятый автор:

«Я подключила сервис для самозанятых от «Сбербанка» и вообще не думаю о чеках.

Когда на карту приходит перевод от физического лица, сервис автоматически выписывает чек, остается скинуть ссылку на него клиенту. Правда, если подруга возвращает долг на карту, это тоже считается доходом. Но чек можно аннулировать. Чтобы такого не было, нужно две карты: одна личная, другая для работы, но я так не хочу.

На такие инфо не жалко и времени,и лайков,и комментов!